互换便利迎多项政策“红利” 质押品范围进一步扩大 所涉证券质押登记费减半收取

- 生活

- 2025-01-02 21:08:03

- 10

上证报中国证券网讯(记者 梁银妍)1月2日,央行发布证券、基金、保险公司互换便利(SFISF,下称“互换便利”)操作结果公告[2025]第1号。根据参与机构需求情况,央行启动了第二次互换便利操作,并于1月2日完成招标,本次操作金额为550亿元。本次操作采用费率招标方式,20家机构参与投标,中标费率为10bp。

上证报记者从接近监管人士处获悉,后续相关部门将持续跟踪评估互换便利工具实施情况,结合市场运行情况调整政策工具使用频率和投放节奏,保险等机构也已基本做好参与准备,持续推动相关机构用好、用足政策工具。

多项互换便利政策“红利”落地

记者向行业机构了解到,多项政策“红利”伴随第二次互换便利操作落地:

一是质押品范围进一步扩大。允许参与机构提交持有的限售股、港股通项下持有股票等,大幅提升可用质押品范围,有利于机构提升资源使用效率。

二是互换便利费率下降。1月2日,央行公布中标费率,由首次的20bp降至10bp,进一步降低了机构成本。

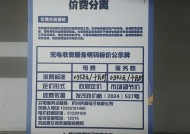

三是所涉证券质押登记费减半收取。1月2日,中国结算发布通知称,决定对在中国结算办理的所有涉及互换便利的证券质押登记费实施减半收取的优惠措施。其中,港股通证券质押登记费以所质押股数(份额)为基础收取。通知自发布之日起实施。

“中国结算此次推出的优惠措施,直接减轻了参与机构的成本压力,有助于吸引更多机构参与,并提高现有参与者的业务规模,扩大了互换便利业务覆盖面和灵活性,为市场带来更多持续性‘活水’。”业内人士说。

40家备选机构为行业头部机构或资本实力较强

2024年10月21日,互换便利开展首次操作,操作金额500亿元,有20家机构参与投标。目前,首批操作已经全部落地,并已完成投放,相关证券基金公司根据市场情况稳步融资建仓,具体投向以指数成分股和ETF为主,部分公司投资超过九成。

记者了解到,为支持互换便利工具发挥市场化效果,各机构根据自身情况制定了差异化的投资策略和投放节奏,部分公司通过集中、大额投资低波红利股票,践行长线持有策略,为市场引入稳定资金;部分公司发挥择时和组合投资专业能力,动态增加篮子股和指数ETF持仓,在市场出现向下波动时增加投入,积极发挥稳市功效。

2024年12月31日,第二次互换便利操作开启,央行、证监会在首批20家参与机构基础上增选了20家参与机构,形成40家备选机构池;每批次操作时,将根据意向参与规模筛选出20家左右的机构参与央行招标操作。

据悉,40家机构为行业头部机构或资本实力较强的公司,总资产规模占比接近行业的70%。不少行业机构表示,扩大证券基金公司参与范围,有利于支持更多合规风控有效、有参与意向和投资能力的非银机构参与互换便利工具,有助于行业机构通过差异化、市场化投放,促进发挥稳定市场的功能。

公开信息显示,首批20家参与机构为,中信证券、中金公司、国泰君安、华泰证券、申万宏源、广发证券、财通证券、光大证券、中泰证券、浙商证券、国信证券、东方证券、银河证券、招商证券、东方财富证券、中信建投、兴业证券、易方达基金、华夏基金和嘉实基金。第二次互换便利启动后,目前已有国联证券、东吴证券、红塔证券、方正证券、长城证券等发布参与互换便利有关事项获得证监会无异议函。

湘财证券表示,从操作细则来看,监管部门在风控指标上给予了机构较大空间,鼓励机构积极参与互换并投资权益资产。这将有助于提升机构加杠杆的空间,有利于投资规模与投资收益增长,增厚净利润;同时也为其提供了融资渠道,在市场陷入危机时能够及时提供流动性,进一步增强了股票市场的内在稳定性。

有话要说...