“内卷”严重!多晶硅期货、期权助力光伏企业平稳度过行业低谷期

- 汽车

- 2025-01-08 09:11:07

- 11

转自:期货日报

在全球能源转型浪潮中,光伏产业作为清洁能源的重要一环,近年来发展迅速。然而,2024年以来,随着产能结构性失衡和行业价格战愈演愈烈,大部分光伏企业亏损严重。面对严峻的市场形势,降本增效成为所有光伏企业的“必答题”。而多晶硅期货与期权的上市,为这一难题提供了新的解决方案。

1月7日,由期货日报主办、中国有色金属工业协会硅业分会支持、广期所特邀支持的“产融共进 ‘晶’准赋能”——广期所多晶硅期货和期权专项交流线上直播活动第三期应用篇活动中,来自金融机构、产业企业的嘉宾就多晶硅期货及期权的运用做了深入分析。

期货日报记者了解到,当前,光伏产业的发展形势喜忧参半。一方面,随着全球对清洁能源的需求日益旺盛,光伏市场规模不断扩大。根据中国光伏行业协会数据,中国已成为全球最大的光伏市场,光伏装机容量持续上升。另一方面,产能迅速扩张也导致行业严重“内卷”。作为光伏产业的基础原材料,多晶硅价格直接影响到整个行业的利润水平。近年来,多晶硅价格剧烈波动,既有全球市场供需失衡的影响,也与政策变化、生产企业的经营状况等因素密切相关,多重不确定性使光伏企业在成本控制和风险管理领域面临巨大挑战。

“中国光伏行业协会于2024年10月18日、11月20日分别发布了10月、11月份的光伏组件成本数据,并呼吁企业依法合规地参与市场竞争,不要进行低于成本的销售与投标,避免低于成本投标导致产品和服务质量下降,保证光伏项目长期稳定运行。”广发期货分析师纪元菲表示,展望2025年,在行业自律协议的框架下,按目前市场价格计算,多晶硅企业的生产积极性仍然不高,后续价格重心有望逐步上移。此外,期货仓单需求或将消化较高的多晶硅库存,甚至有望带来需求增长,从而带动价格上涨。

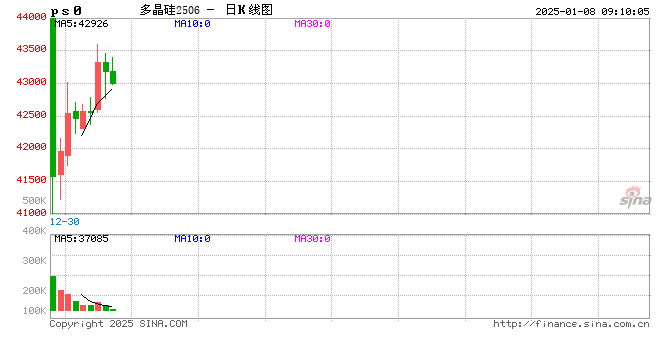

2024年12月26日,多晶硅期货与期权在广州期货交易所成功上市,不仅为光伏行业带来了新的衍生工具,还有望扩大我国企业在全球光伏市场中的竞争优势。

事实上,在“内卷”的行业现状下,对光伏企业而言,运用期货期权工具进行风险管理至关重要。

“对电池片生产企业而言,需要采购硅片作为原料,生产电池片进行销售。在没有直接硅片及电池片相关期货品种可供套期保值的情况下,选择相关性高的关联期货品种进行套保操作是一种可行的策略。在具体操作过程中,企业应密切关注市场动态和价格变动情况,选择合适的套保工具,制订详细的套保计划,注重风险管理和合规操作。”纪元菲说。

纪元菲表示,为了保证套期保值效果,尽量选择与被套保商品价格相关系数高的期货品种。近一年,硅片及电池片与多晶硅料的价格相关系数均在0.95以上,硅片与多晶硅料价格相关度更高,最高可达0.98;电池片与多晶硅料的相关系数也在0.9以上,最高可达0.97,可考虑采用多晶硅期货对硅片和电池片敞口进行近似套保。

谈及企业客户的风险管理流程,纪元菲表示,企业客户首先要了解自身风险,分析自身购买/销售模式、渠道/定价模式、库存水平、资金来源、经营业绩、风险喜好等信息,准确认识及定位企业现有风险;其次,要提出风险管理方案,进而跟踪生产经营过程中的风险变化情况;最后,适时提出新的风险管理/投资方案。

“具体来看,合理使用期货工具能为现货企业解决三方面问题:一是可对常规库存外敞口做风险评估,借助期货市场对冲价格风险,管理风险敞口,保障经营利润;二是期货的价格发现功能,可以帮助企业获得更多定价信息,为优化采购、销售和库存管理提供支撑;三是利用期货工具的杠杆特性,提高企业资金流动性,缓解资金周转压力,提高资金营运效率。”纪元菲说。

在建发能化集团期货负责人廖潇涵看来,期货赋能满足多晶硅产业三个主要场景的需求——风控、采销/生产以及服务。具体来看,大宗商品价格风险和履约风险可以通过期货对冲、期权保护的方式解决;面对采购中“涨价不能买”“远期不敢买”“低价不好买”,销售中“跌价不能卖”“远期不敢卖”“高价不好卖”以及生产环节中“远期利润不能锁”等情况,可以运用卖期保值、买期保值以及结构锁定等方案来解决;此外,针对产业客户存在保价、展期、增利的需求,可以通过期货锁价、基差点价或含权贸易等方式来实现。

“想实现‘晶’准赋能,产业企业要兼顾三个方面——业务、风控和研究。”廖潇涵说,业务负责对接资金、物流、资源、渠道等现货相关需求,风控负责在产业服务场景中对接合规尺度需求,同时能够将不同行业的模式进行共享,满足客户风险敞口管理的需要,研究负责在产业服务场景中对接研究及策略需求,三大架构协同促进期货赋能。

此外,与多晶硅期货同期上市的多晶硅期权工具还为产业提供了更多风险管理工具。中衍期权研究院创始人聂雄认为,在期权时代,一千种市场观点就有一千种期权策略表达。

“交易者可以在市场中交易时间、波动、情绪,也可以在不同的行权价、不同的合约月份、不同的期权类型上进行表达。此外,通过多种期权来组合可以表达对市场的观点或者看法,期权策略可以更加精准地表达对市场的观点或看法。总的来说,期权策略的本质就是通过构建组合对冲不确定性,留下确定性。”聂雄表示。

多晶硅期货与期权为光伏企业提供了全新的风险管理工具和市场机遇。面对产能结构性失衡和行业价格战的严峻挑战,光伏企业应积极运用期货期权工具进行风险管理,平稳度过行业低谷期,才能拥有更加广阔的发展前景。

有话要说...